【HAVIP】Thuế môn bài là gì? cách nộp thuế môn bài mới nhất 2020

Thuế môn bài được hiểu đơn giản là mức thuế doanh nghiệp phải đóng hàng năm dựa vào vốn điều lệ được ghi trên giấy phép kinh doanh. Các quy định về thuế môn bài khá nhiều và rõ ràng, tuy nhiên không phải doanh nghiệp nào cũng biết rõ về các bậc thuế, thời gian nộp và các quy định xử phạt về thuế môn bài.

1. Thuế môn bài là gì?

Thuế môn bài (tiếng Anh là: License Tax) là một sắc thuế trực thu và thường là định ngạch đánh vào giấy phép kinh doanh của các doanh nghiệp và hộ kinh doanh. Thế vậy thuế trực thu, thuế gián thu, thuế định ngạch là gì?

Hệ thống văn bản pháp lý :

- Nghị định 75/2002/NĐ-CP

- Thông tư số 96/2002/TT-BTC

- Thông tư số 42/2003/TT-BTC

a. Thuế trực thu là gì?

Thuế trực thu: là lọai thuế mà cá nhân nộp thuế thu nhập về khỏan tiến kiếm được do sức lao động, tiến cho thuê tài sản, tiền thu được từ cổ phiếu hay lãi suất. Các doanh nghiệp nộp thuế lợi tức được tính theo mức lợi nhuận có thể bị đánh thuế của họ sau khi đả trừ đi chi phí. Các doanh nghiệp cũng thay mặt cho những người làm công cho họ nộp tiền đóng góp vào bảo hiểm quốc gia.

b. Thuế gián thu là gì?

Thuế gián thu: là lọai thuế đánh vào việc tiêu thụ hàng hóa và dịch vụ. Nguồn thu nhập thuế gián thu quan trọng nhất là thuế giá trị gia tăng (VAT). Trên thực tế đó là thuế đánh vào hàng bán (khác với thuế tiêu thụ được thu vào điểm bán hàng cuối cùng, đối với ngừơi tiêu dùng thì VAT được thu ở những giai đọan khác nhau của quá trình sản xuất).

c. Thuế định ngạch là gì?

Thuế định ngạch là đánh một lượng cố định vào tất cả các đối tượng thu của sắc thuế. Ví dụ: thuế cầu đường, lệ phí sử dụng dịch vụ sân bay,…

Tham khảo: Công việc cần làm sau khi thành lập công ty trong năm 2020

2. Mức đóng thuế môn bài năm 2020

Thuế môn bài được thu hàng năm. Mức thu phân theo bậc, dựa vào số vốn đăng ký hoặc doanh thu. Năm 2019, mức đóng lệ phí môn bài là bao nhiêu? Dưới đây là bài viết với đầy đủ thông tin về mức đóng lệ phí môn bài năm 2019.

a. Mức đóng lệ phí môn bài của doanh nghiệp

Theo khoản 1 Điều 4 Nghị định 139/2016/NĐ-CP (được hướng dẫn tại Thông tư 302/2016/TT-BTC), tổ chức hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ phải nộp tiền lệ phí môn bài với mức tiền như sau:

|

STT |

Vốn điều lệ hoặc vốn đầu tư |

Lệ phí môn bài phải nộp |

|

1 |

Tổ chức có vốn điều lệ hoặc vốn đầu tư trên 10 tỷ đồng | 03 triệu đồng/năm |

|

2 |

Tổ chức có vốn điều lệ hoặc vốn đầu tư từ 10 tỷ đồng trở xuống | 02 triệu đồng/năm |

|

3 |

Chi nhánh, văn phòng đại diện, địa điểm kinh doanh, đơn vị sự nghiệp, tổ chức kinh tế khác | 01 triệu đồng/năm |

– Mức thu lệ phí môn bài đối với tổ chức căn cứ vào vốn điều lệ ghi trong giấy chứng nhận đăng ký kinh doanh hoặc ghi trong giấy chứng nhận đăng ký doanh nghiệp hoặc ghi trong điều lệ hợp tác xã.

Trường hợp không có vốn điều lệ thì căn cứ vào vốn đầu tư ghi trong giấy chứng nhận đăng ký đầu tư hoặc văn bản quyết định chủ trương đầu tư.

– Tổ chức có thay đổi vốn điều lệ hoặc vốn đầu tư thì căn cứ để xác định mức thu lệ phí môn bài là vốn điều lệ hoặc vốn đầu tư của năm trước liền kề năm tính lệ phí môn bài.

Tham khảo: Mức lương bao nhiêu thì đóng thuế thu nhập cá nhân 2020

b. Mức đóng lệ phí môn bài của cá nhân, hộ gia đình

Cũng theo khoản 2 Điều 4 Nghị định này, cá nhân, hộ gia đình hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ phải nộp lệ phí môn bài với mức tiền như sau:

|

STT |

Doanh thu (triệu đồng/năm) |

Lệ phí phải nộp |

|

1 |

Trên 500 |

01 triệu đồng |

|

2 |

Từ 300 – 500 |

500.000 đồng |

|

3 |

Từ 100 – 300 |

300.000 đồng |

– Doanh thu để làm căn cứ xác định mức thu lệ phí môn bài đối với cá nhân, nhóm cá nhân, hộ gia đình là tổng doanh thu tính thuế thu nhập cá nhân.

– Cá nhân, nhóm cá nhân, hộ gia đình có thay đổi doanh thu thì căn cứ để xác định mức thu lệ phí môn bài là doanh thu tính thuế thu nhập cá nhân của năm trước liền kề năm tính lệ phí môn bài.

– Cá nhân, nhóm cá nhân, hộ gia đình mới ra kinh doanh trong năm thì mức doanh thu làm cơ sở xác định mức thu lệ phí môn bài là doanh thu của năm tính thuế.

Lưu ý:

– Tổ chức, cá nhân, nhóm cá nhân, hộ gia đình sản xuất, kinh doanh hoặc mới thành lập, được cấp đăng ký thuế và mã số thuế, mã số doanh nghiệp trong thời gian 6 tháng đầu năm thì nộp mức lệ phí môn bài cả năm;

– Nếu thành lập, được cấp đăng ký thuế và mã số thuế, mã số doanh nghiệp trong thời gian 6 tháng cuối năm thì nộp 50% mức lệ phí môn bài cả năm.

– Tổ chức, cá nhân, nhóm cá nhân, hộ gia đình sản xuất, kinh doanh nhưng không kê khai lệ phí môn bài thì phải nộp mức lệ phí môn bài cả năm.

– Tổ chức, cá nhân, nhóm cá nhân, hộ gia đình đang sản xuất, kinh doanh và có thông báo gửi cơ quan thuế về việc tạm ngừng kinh doanh cả năm dương lịch thì không phải nộp lệ phí môn bài của năm tạm ngừng kinh doanh. Khi tạm ngừng kinh doanh không trọn năm dương lịch thì vẫn phải nộp mức lệ phí môn bài cả năm.

Tham khảo: Thủ tục thành lập doanh nghiệp

3. Hướng dẫn chi tiết cách nộp thuế môn bài qua mạng

a. Cách nộp thuế môn bài qua mạng

Bước 1: Cắm USB Token (chứa chữ ký số) vào máy tính của bạn

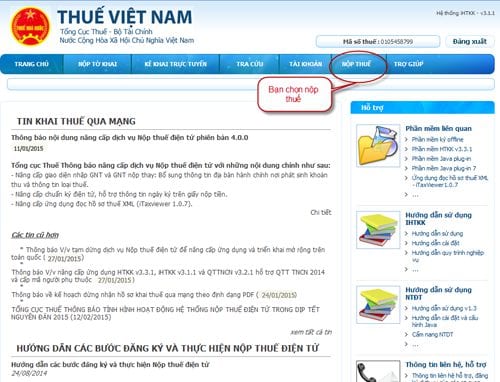

Bước 2: Truy cập vào trang web nopthue.gdt.gov.vn (Không hỗ trợ Windows XP SP2). Đăng nhập vào hệ thống kê khai thuế điện tử.

Bước 3: Hệ thống hiển thị màn hình “ĐĂNG NHẬP” để bạn nhập mật khẩu đăng nhập vào hệ thống nộp thuế điện tử.

– Tên đăng nhập: Gõ mã số thuế doanh nghiệp đang sử dụng để đăng nhập vào hệ thống hỗ trợ kê khai trực tuyến. ( Có thể tra cứu mã số thuế doanh nghiệp trên tổng cục thuế để tránh nhầm lẫn hoặc đã quên)

– Mật khẩu: Gõ mật khẩu được cung cấp ngay sau khi bạn đăng ký sử dụng dịch vụ nộp thuế điện tử thành công.

Bước 4: Sau đó bạn chọn menu “NỘP THUẾ” theo hình sau:

Bước 5: Màn hình sẽ hiện lên mục “Lập giấy nộp tiền”. Các bạn khai các thông tin theo hình minh họa dưới đây:

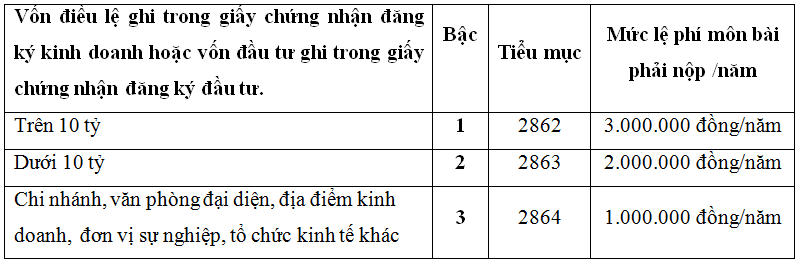

Chú ý: Các bạn lưu ý mức môn bài và tiểu mục nhé!

Bước 6: Sau khi điền đầy đủ thông tin vào các mục có dấu *thì bạn tích chuột vào “Hoàn Thành”. Hệ thống hiển thị giấy nộp tiền đã lập. Bạn kiểm tra các thông tin trên giấy nộp tiền đã đúng chưa. Sau đó bạn chọn ký và nộp.

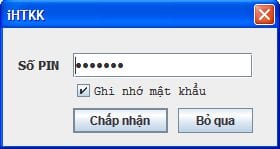

Sau đó hệ thống sẽ hiển thị như hình bên trên: “Bạn có chắc chắn muốn Ký và nộp GNT này không?”. Với 2 tùy chọn “OK” và “Cancel”. Bạn nhấn “Ok”

Tiếp đó hệ thống sẽ yêu cầu bạn nhập mã pin:

Nhập mã PIN đúng và chọn nút “Chấp nhận”. Hệ thống báo ký điện tử thành công và gửi Giấy Nộp Tiền tới Cơ quan thuế.

Sau khi ”ký điện tử thành công” màn hình sẽ hiển thị “giấy nộp tiền đã gửi. Chờ xác nhận của Ngân hàng”

Bước 7: Sau khi lập “Giấy nộp tiền xong” các bạn nên làm 1 việc không kém phần quan trọng là kiểm tra lại xem kê khai thuế môn bài đã thành công hay chứ. Xem “Giấy nộp tiền của DN mình đã có trên hệ thống hay chưa ?. Có lập 2 lần hay không?

b. Tra cứu nộp thuế môn bài qua mạng

Bạn vào “TRA CỨU” chọn “Tra cứu giấy nộp tiền”. Chọn ngày bạn lập giấy nộp tiền.

Nếu trạng thái Giấy Nộp Tiền mình lập ở dạng “Nộp thuế thành công” tức là đã gửi được tiền vào NSNN.

c. Lưu ý khi nộp thuế môn bài qua mạng

Bước quan trọng đầu tiên để nộp được thuế môn bài là kế toán cần xác định được số thuế mà DN mình cần phải nộp

– Tài Khoản phải có đủ tiền để nộp.

– Sau khi đã ký và nộp thành công thì ngày hôm sau vào mục tra cứu để kiểm tra

– Chậm nhất là ngày 30/01/2020 phải hoàn thành việc nộp lệ phí môn bài.

– Doanh Nghiệp lập đúng ‘’Tiểu Mục’’ theo quy định. Nếu DN nộp sai Tiểu Mục thì CQT xem như Doanh nghiệp chưa nộp và Doanh nghiệp phải tự điều chỉnh theo quy định.

- 2862: Lệ phí môn bài mức (bậc) 1

- 2863: Lệ phí môn bài mức (bậc) 2

- 2864: Lệ phí môn bài mức (bậc) 3

4. Thời hạn nộp thuế môn bài 2020

Tổ chức, hộ gia đình, cá nhân sản xuất, kinh doanh hàng hóa, dịch vụ thì phải nộp lệ phí môn bài. Dưới đây là thời hạn nộp lệ phí môn bài và mức phạt khi chậm nộp lệ phí môn bài theo quy định mới nhất.

a. Thời hạn khai, nộp lệ phí môn bài

Theo Điều 5 Thông tư 302/2016/TT-BTC thời hạn khai, nộp lệ phí môn bài của tổ chức, hộ gia đình, cá nhân hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ được quy định như sau:

|

TT |

Trường hợp |

Thời hạn khai lệ phí |

Thời hạn nộp lệ phí môn bài |

| Tổ chức | – Khai lệ phí môn bài một lần khi tổ chức mới ra hoạt động kinh doanh. | – Chậm nhất là ngày cuối cùng của tháng bắt đầu hoạt động sản xuất kinh doanh. | – Chậm nhất là 30/1 hàng năm

– Trường hợp tổ chức mới ra hoạt động sản xuất kinh doanh hoặc mới thành lập cơ sở sản xuất kinh doanh thì chậm nhất là ngày cuối cùng của thời hạn nộp hồ sơ khai lệ phí môn bài. |

| – Cơ sở kinh doanh nhưng chưa hoạt động sản xuất kinh doanh. | Trong thời hạn 30 ngày, kể từ ngày được cấp giấy chứng nhận đăng ký kinh doanh… | ||

| Hộ gia đình, cá nhân | – Nộp thuế theo phương pháp khoán. | Không phải khai lệ phí môn bài. | – Chậm nhất là ngày 30/01 hàng năm.

– Cá nhân, nhóm cá nhân, hộ gia đình mới ra sản xuất, kinh doanh nộp thuế theo phương pháp khoán thì chậm nhất là ngày cuối cùng của tháng tiếp theo tháng có phát sinh nghĩa vụ khai thuế. |

b. Mức phạt chậm nộp tờ khai, nộp lệ phí môn bài

Từ ngày 01/7/2017 thuế môn bài chuyển thành lệ phí môn bài theo Nghị định 139/2016/NĐ-CP, các quy định về mức phạt chậm nộp vẫn thực hiện theo các quy định về thuế.

Mức phạt chậm nộp tờ khai lệ phí môn bài

Theo Điều 9 Thông tư 166/2013/TT-BTC mức phạt với tổ chức, hộ gia đình, nhóm cá nhân, cá nhân chậm nộp hồ sơ khai lệ phí môn bài được tính theo thời gian chậm nộp.

Đơn vị: Đồng

|

Mức phạt |

Thời gian chậm |

|

|

Không có tình tiết tăng nặng hoặc giảm nhẹ |

Có tình tiết giảm nhẹ, tăng nặng |

– |

|

Phạt cảnh cáo (Có tính tiết giảm nhẹ) |

– |

Từ 01 – 05 ngày |

|

700.000 |

400.000 – 1.000.000 |

Từ 1 – 10 ngày |

|

1.400.000 |

800.000 – 2.000.000 |

Từ trên 10 – 20 ngày |

|

2.100.000 |

1.200.000 – 3.000.000 |

Từ trên 20 – 30 ngày |

|

2.800.000 |

1.600.000 – 4.000.000 |

Từ trên 30 – 40 ngày |

|

3.500.000 |

2.000.000 – 5.000.000 |

Từ trên 40 – 90 ngày |

Số ngày chậm nộp: Tính từ ngày hết hạn nộp Tờ khai lệ phí môn bài.

Mức phạt chậm nộp lệ phí môn bài

Từ ngày 01/7/2016 thì tiền chậm nộp được tính theo mức 0,03%/ngày tính trên số tiền thuế chậm nộp (theo khoản 3 Điều 3 Thông tư 130/2016/TT-BTC).

Theo đó, số tiền phải nộp bao gồm cả số tiền gốc phải nộp và tiền chậm nộp.

| Số tiền phải nộp | = | Số tiền chậm nộp |

x |

0,03% | x | Số ngày chậm nộp |

Lưu ý: Số ngày chậm nộp tiền thuế (bao gồm cả ngày lễ, ngày nghỉ theo quy định của pháp luật) được tính từ ngày liền kề sau ngày cuối cùng của thời hạn nộp thuế…

Tham khảo: Thủ tục đăng ký kinh doanh

5. Lịch nộp báo cáo thuế 2020

Theo tháng: Chậm nhất là ngày 20 của tháng tiếp theo.

Theo quý: Chậm nhất là ngày 30 của tháng đầu tiên quý tiếp theo.

Cuối năm: Chậm nhất là ngày thứ 90 kể từ ngày kết thúc năm tài chính. Trường hợp doanh nghiệp chia tách, hợp nhất, sát nhập, chuyển đổi hình thứ sở hữu, giải thể, chấm dứt hoạt động: Chậm nhất là ngày thứ 45 kể từ ngày có quyết định.

Thời hạn nộp báo cáo tài chính năm 2020:

Hạn nộp ngày 31/3/2020 tất cả các doanh nghiệp phải nộp báo cáo tài chính theo quy định.

| Tháng | Thời hạn nộp | Dành cho DN

nộp Báo Cáo Thuế GTGT theo Quý |

Dành cho DN

nộp Thuế GTGT theoTháng |

|

1 |

20/1/2020 | Tờ khai Thuế GTGT T12/2018

Tờ khai Thuế TNCN T12/2018 (nếu có) |

|

|

30/1/2020

|

Tờ khai Thuế GTGT Quý IV/2018

Tờ khai Thuế TNCN Quý IV/2018 (nếu có) Tiền Thuế TNDN tạm tính Quý IV/2018 BC tình hình sử dụng Hoá đơn Quý IV/2018 Nộp tiền thuế môn bài năm 2020 |

Tiền Thuế TNDN tạm tính Quý IV/2018

BC tình hình sử dụng Hoá đơn Quý IV/2018 Nộp tiền thuế môn bài năm 2020 |

|

|

2 |

20/2/2020 | Tờ khai Thuế GTGT T1/2020

Tờ khai Thuế TNCN T1/2020 (nếu có) |

|

|

3 |

20/3/2020 | Tờ khai Thuế GTGT T2/2020

Tờ khai Thuế TNCN T2/2020 (nếu có) |

|

|

30/3/2020

|

Quyết toán Thuế TNDN năm 2020

Quyết toán Thuế TNCN năm 2019 Báo Cáo Tài Chính năm 2020 |

Quyết toán Thuế TNDN năm 2020

Quyết toán Thuế TNCN năm 2020 Báo Cáo Tài Chính năm 2020 |

|

|

4 |

20/4/2019 | Tờ khai Thuế GTGT T3/2020

Tờ khai Thuế TNCN T3/2020 (nếu có) |

|

| 30/4/2020

|

Tờ khai Thuế GTGT Quý I/2020

Tờ khai Thuế TNCN Quý I/2020 (nếu có) Tiền Thuế TNDN tạm tính Quý I/2020 BC tình hình sử dụng Hoá đơn Quý I/2020 |

Tiền Thuế TNDN tạm tính Quý I/2020

BC tình hình sử dụng Hoá đơn Quý I/2020 |

|

|

5 |

20/5/2020 | Tờ khai Thuế GTGT T4/2020

Tờ khai Thuế TNCN T4/2020 (nếu có) |

|

|

6 |

20/6/2020 | Tờ khai Thuế GTGT T5/2020

Tờ khai Thuế TNCN T5/2020 (nếu có) |

|

|

8 |

20/8/2020 | Tờ khai Thuế GTGT T6/2020

Tờ khai Thuế TNCN T6/2020 (nếu có) |

|

| 30/8/2020 | Tờ khai Thuế GTGT Quý II/2020

Tờ khai Thuế TNCN Quý II/2020 (nếu có) Tiền Thuế TNDN tạm tính Quý II/2020 BC tình hình sử dụng Hoá đơn Quý II/2019 |

Tiền Thuế TNDN tạm tính Quý II/2020

BC tình hình sử dụng Hoá đơn Quý II/2020 |

|

|

9 |

20/9/2020 | Tờ khai Thuế GTGT T8/2020 (nếu có)

Tờ khai Thuế TNCN T8/2020 (nếu có) |

|

|

10 |

20/9/2020 | Tờ khai Thuế GTGT T9/2020 (nếu có)

Tờ khai Thuế TNCN T9/2020 (nếu có) |

|

|

11 |

20/10/2020 | Tờ khai Thuế GTGT T9/2020

Tờ khai Thuế TNCN T9/2020 (nếu có) |

|

|

30/10/2020

|

Tờ khai Thuế GTGT Quý III/2020

Tờ khai Thuế TNCN Quý III/2020 (nếu có) Tiền Thuế TNDN tạm tính Quý III/2020 BC tình hình sử dụng Hoá đơn Quý III/2020 |

Tiền Thuế TNDN tạm tính Quý III/2020

BC tình hình sử dụng Hoá đơn Quý III/2020 |

|

|

12 |

20/11/2020 | Tờ khai Thuế GTGT T10/2020

Tờ khai Thuế TNCN T10/2020 (nếu có) |

|

|

13 |

20/12/2020 |

Link bài viết: https://havip.com.vn/thue-mon-bai-la-gi-cach-nop-thue-mon-bai-2019/

Link trang chủ: https://havip.com.vn/